simplysafedividends에 내용을 한글로 번역한 내용이며, 투자 추천용이 아닌 참고용입니다. 기업가치 공부 중입니다.

세계 최고의 생명 공학 회사

8년째 배당성장중인 바이오 주식

Amgen (AMGN)은 1980 년에 설립되었으며 100 개가 넘는 국가에서 사업을 운영하는 세계 최고의 생명 공학 회사 중 하나입니다. 이 사업은 종양학 / 혈액학, 심혈관, 염증, 뼈 건강, 신장학 및 신경계 질환 치료법을 개발하고 제조합니다.

이 회사의 판매량의 약 77 %는 미국에서 나 왔으며 Amgen의 제품 포트폴리오는 소수의 약물에 집중되어 있습니다 (최고 5 = 매출의 69 %). 2019 년 1 분기에 회사의 가장 중요한 약물은 다음과 같습니다.

Enbrel (류마티스 관절염 치료) : 매출의 22 % (4 % 증가)

Neulasta (암 환자에 사용되는 골수 자극제) 매출의 19 % (-12 % 성장)

Prolia (폐경기 이후 여성의 골다공증 치료) : 매출의 11 % (20 % 증가)

Xgeva (암 환자의 뼈를 보호) : 판매의 9 % (6 % 증가)

Aranesp (화학 요법 또는 신부전시 사용되는 골수 자극제) : 판매의 8 % (9 % 감소)

Sensipar / Mimpara (신장 질환 치료에 사용되는 칼슘 감속기) : 판매의 4 %

지난 몇 분기 동안이 회사는 Prolia, 콜레스테롤 약물 Repatha 및 암 약물 Kyprolis에 대한 새로운 또는 확장 된 적응증을 발표했습니다. 이 회사의 초기 단계의 약물 포트폴리오는 40 억 달러가 넘는 매출 (약 17 %)을 기록하고 있으며 두 자릿수 성장이 낮습니다.

이 새로운 출시는 특허 보호를 잃고 Enbrel, Neulasta, Aranesp 및 Epogen을 포함한 일반적인 바이오시 밀러 경쟁에 직면 한 약물을 포함하여 구형 약물의 감소를 부분적으로 상쇄하는 데 도움이됩니다 (이러한 세 가지 제품에 대한 연간 판매량의 약 10 % 감소).

Amgen은 다음과 같은 잠재적 블록버스터를 통한 특허 만료로 인한 자연 판매 감소를 상쇄하기 위해 개발 파이프 라인을 믿고 있습니다.

골다공증 약물 Prolia 및 Xgeva에 대한 확장 된 적응증

새로운 편두통 약물 Aimovig

암 약물 블린 시토

암 약물 Krypolis

콜레스테롤 약물 Repatha

암젠은 늦은 2018 년에 선도적 인 바이오시 밀러 의약품의 개발 (높은 마진 생물학적 의약품의 제네릭)과 유럽의 면역학 치료제 휴미라 (몇 년 동안 세계에서 가장 잘 팔리는 약물)의 바이오시 밀러 버전을 발표입니다

회사 현재 면역학 약물 Remicade, 암 약물 Rituxan 및 혈액 질환 약물 Soliris를 포함한 다른 최고 약물의 바이오시 밀러 버전을 연구하고 있습니다. Amgen의 10 개 바이오시 밀러는 2018 년 매출에서 680 억 달러가 넘는 기존 의약품과 경쟁 할 예정입니다.

전체적으로이 회사의 개발 프로그램은 주요 의약품 판매가 크게 증가 할 것으로 예상됩니다. 애널리스트에 따르면 두 가지 가장 큰 기회 (Prolioa / Xgeva 및 Repatha)는 최대 매출에서 40 억 달러에서 50 억 달러에이를 가능성이 있습니다. 상황에 따라 이러한 각 프로그램은 2018 년 매출의 약 20 %를 차지합니다.

Amgen의 경영진은 특정 신약 및 유망한 의약품 파이프 라인에서의 성공에도 불구하고 2019 년 약 225 억 달러 (-5 %) 및 조정 EPS 약 13.78 (-5 %)을 포함하여 약한 2019 년을 이끌고 있습니다.

Amgen은 2011 년 말에 배당금을 지불하기 시작했지만 8 자리 연속으로 두 자리 수의 비율로 배당금을 올렸습니다.

비즈니스 분석

Amgen은 최초의 생명 공학 회사 중 하나였으며 생물학적으로 파생 된 약물을 전문으로합니다. 이것들은 화학 기반 의약품에 비해 더 효과적이며 더 나은 안전성 프로파일을 가질 수 있습니다.

이 회사는 역사적으로 암 치료제 및 신장 (신장) 상태 치료제에서 가장 강력했습니다. 시간이 지남에 따라 Amgen은 제품 라인을 다양 화했으며 현재 고 콜레스테롤, 편두통 및 관절염과 같은보다 일반적인 (그리고 더 큰 시장) 조건을 포함하여 13 가지 조건을 목표로하고 있습니다.

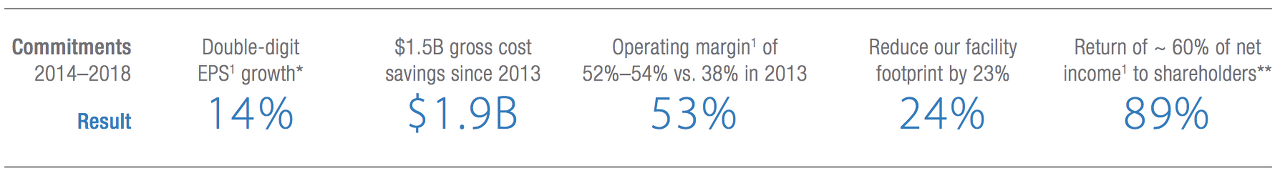

사업이 성장함에 따라 Amgen은 대규모의 저렴한 제조를 활용하여 큰 효과를 거두었으며 수익성이 크게 향상되었습니다. 예를 들어, 2018 년 Amgen의 조정 된 운영 마진은 50 %를 초과했습니다 (2013 년 38 %에서 증가).

Amgen의 더 높은 마진은 회사의 5 년 비용 절감 이니셔티브에 의해 가능해졌습니다. 이로 인해 총 총 비용이 19 억 달러 감소하고 우수한 R & D 효율성을 달성하는 데 도움이되었습니다 (이 회사는 평균 의약품 개발 시간을 3 년 단축하여 2013 년 19 %였던 R & D 매출의 16 %를 투자 한 유사한 결과를 창출하고 있습니다).

그 결과 경영진은 이전 5 년간의 지침 대부분을 달성하거나 초과했으며, 이는 두 자리 수의 EPS 성장, 야심 찬 비용 절감 및 주주들에게 의미있는 수익의 반환을 요구했습니다.

모든 생명 공학과 마찬가지로 Amgen은 특허가 만료되거나 경쟁 업체가 만든 바이오시 밀러 약물의 판매 압력에 직면하는 약물을 대체하기 위해 새로운 약물을 지속적으로 개발하기 위해 연구 개발 및 인수에 많은 비용을 투자해야합니다 (이 약물은 동일한 상태를 처리하지만 약간 다른 생화학 약품을 통해) 경로).

지난 12 개월 동안 Amgen은 신약 개발에 39 억 달러 또는 매출의 16 %를 소비했습니다. 2011 년 이후이 회사는 R & D에 290 억 달러를 투자했는데, 이는 소수의 대규모 경쟁 업체와 만 비교할 수있는 개발 지출 수준입니다.

출처 : Amgen Investor Presentation

간단히 말해, FDA의 3 단계 테스트 절차를 통해 새로운 약물을 가져 오는 비용은 매우 비싸고 시간이 많이 걸립니다.

약물 개발 연구를위한 터프 츠 센터에 따르면 10 년 이상의 승인 프로세스 비용 은 모든 시험 후 모니터링을 고려할 때 약물 당 평균 25 억 달러 이상이 소요됩니다 .

그 과정이 충분히 도전적이지 않은 것처럼, 미국의 제약 연구 및 제조업체 조직에 따르면 10 개의 시판 의약품 중 2 개만이 R & D 비용을 충당하기에 충분한 매출을 창출합니다. 안전 문제가 증가하고 정부 규제로 인해이 업계에서 성공적으로 경쟁하기가 더욱 어려워졌습니다.

Amgen은 이러한 문제를 해결 한 경험이 풍부하며 약물 파이프 라인의 약 75 %는 2013 년 15 %에서 증가한 유전자 연구를 기반으로합니다. Amgen은 인간 유전자 데이터를 사용하여 새로운 약물을 설계하는 데 주도적 인 역할을하는 것이 핵심 요인이라고 믿고 있습니다. 의약품의 시장 출시 기간 단축 및 비용 절감을 포함하여 경쟁 우위 유지.

Amgen이 누리는 또 다른 장점은 판매의 상대적으로 다양한 특성입니다. 예를 들어, 많은 바이오 테크는 하나 또는 두 개의 주요 블록버스터 약품에 집중되어있어 단일 제품에서 수입의 50 % 이상이 발생할 수 있습니다. AbbVie는 Humira가 수입의 약 70 %를 생산하는 주요 사례입니다.

이로 인해 경쟁이 치열해질 때 생명 공학의 재무 결과 및 장기 성장 전망에 상당한 변동성이 생길 수 있으며 제약 회사가 시장 점유율을 유지하기 위해 가격을 낮추도록 강요 할 수 있습니다. 또한 회사의 약물 파이프 라인에 더 큰 압력을 가해 큰 결과를 제공합니다.

Amgen은 2018 년 최고 의약품 Enbrel에서 2017 년 27 %에서 22 % 감소한 22 %의 매출을 달성했지만 향후 10 년 동안 회사의 집중력은 감소 할 것으로 예상됩니다.

예를 들어, 2026 년까지 높은 콜레스테롤 치료로 Repatha는 30 억 달러에서 40 억 달러의 매출을 올린 회사의 가장 큰 판매자가 될 것으로 예상되지만 총 수익의 14 % ~ 19 %를 차지합니다. 다양 화가 증가하면 시간이 지남에 따라 현금 흐름이 원활 해지고 배당 안전성이 향상되고 장기 성장 잠재력이 높아질 것입니다.

Amgen의 32 가지 약물 개발 파이프 라인 에서보다 다양한 다각화가 이루어질 것 입니다. 파이프 라인 (지난 5 년 동안 9 가지 약물 출시)에는 Humira (최고 매출 200 억 달러), Rituxan (73 억 달러), Avastin (70 억 달러)과 같은 Amgen 자체 버전의 블록버스터를 포함한 생물학적 약물 버전 (바이오시 밀러라고도 함)이 포함되어 있습니다. ), 허셉틴 (68 억 달러) 및 레미케이드 (58 억 달러).

Amgen은 이러한 글로벌 판매를 기존의 블록버스터로부터 모두 빼앗을 수는 없지만, 부분적으로 시장 점유율을 확보하여 구형 약물의 감소를 대체하는 데 도움이 될 것입니다.

암젠은 전 세계 인구 (암, 염증, 심장병 및 골다공증)의 장기 노화로 혜택을받는 시장을 점차 대상으로 계획하고 가격 인상보다는 양 중심의 성장에 의존 할 계획이다 (관리자는 한 중반을 예상 함) 2019 년 순매도 가격의 숫자 감소).

애널리스트들은 Amgen의 수입이 향후 5 년 동안 매년 약 5 % 씩 증가 할 것으로 기대합니다. 약물 개발의 고위험 특성과 미래의 최대 판매 불확실성을 감안할 때이 업계의 예측은 특히 까다 롭습니다. 그러나 Amgen과 같은 대형 제약 회사의 경우 한 자릿수 중반의 수입 성장이 견실 할 것입니다.

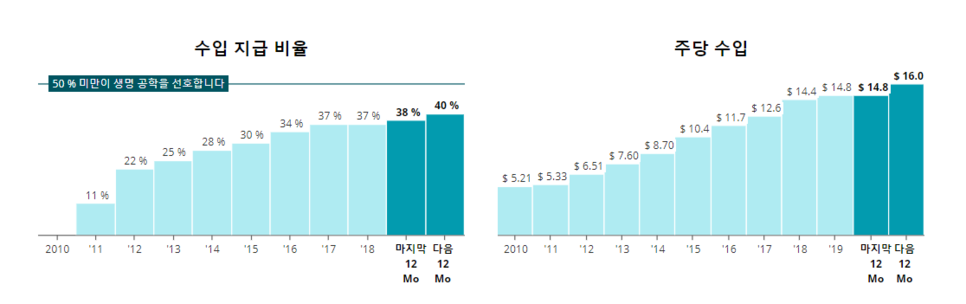

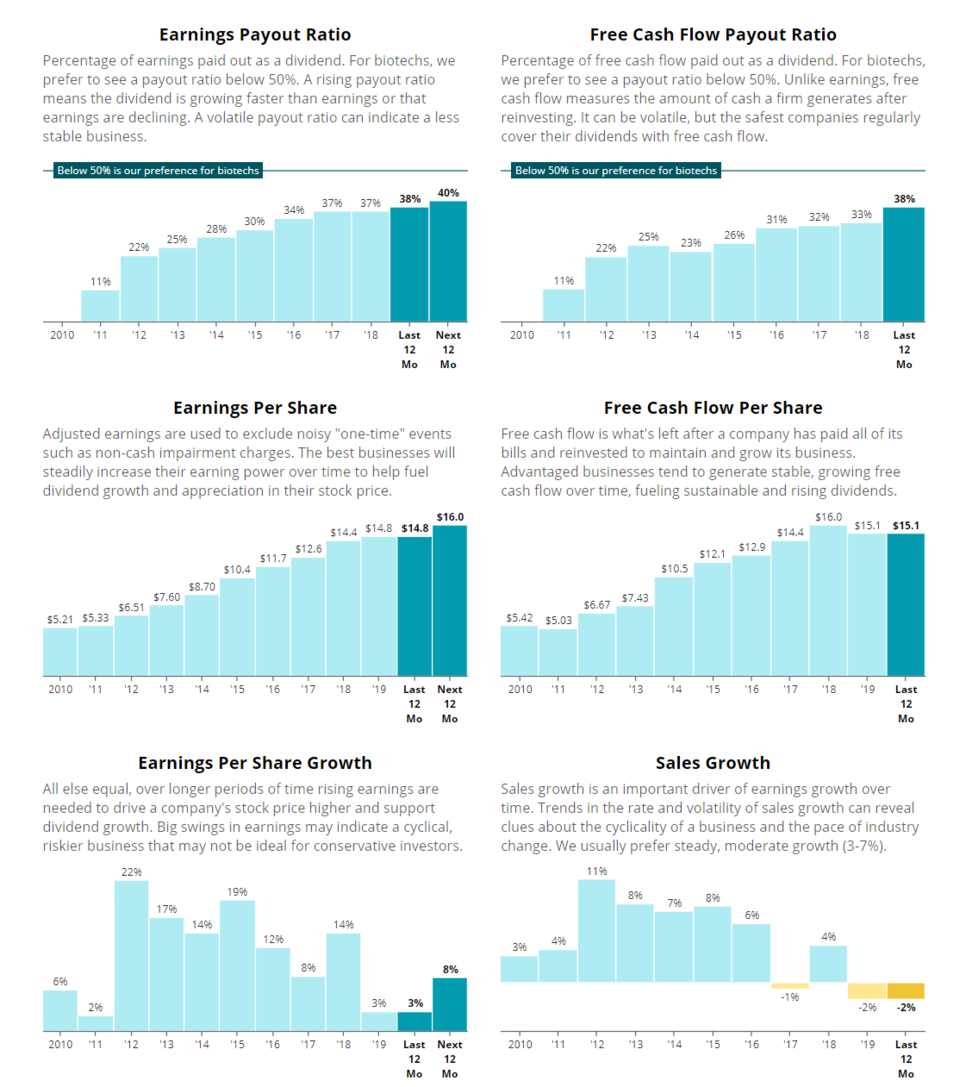

2018 년 회사의 지급 비율이 40 % 미만에 도달하면 투자자들은 Amgen의 향후 배당 성장이 한 자리 수의 중간 속도로 계속 될 것으로 예상 할 수 있습니다.

그러나 모든 생명 공학 및 제약 회사와 마찬가지로 Amgen은 장기적인 성장과 수익성에 영향을 줄 수있는 수많은 복잡한 위험에 직면하여 잠재적으로 가장 보수적 인 소득 투자자에게 적합하지 않은 주식을 만듭니다.

주요 위험

Amgen의 판매는 고령화 제품 포트폴리오를 포함하여 몇 가지 이유로 최근 몇 년 동안 (2016 년에서 2018 년까지 3 % 증가) 어려움을 겪었습니다. 암젠은 생물학적 약물의 초기 리더 (생산하기 어렵고 더 비싸고 수익성이 높은) 인 반면, 다른 제약 회사는 최근 몇 년 동안 따라 잡을 수있었습니다.

예를 들어 빈혈 약물 Epogen (판매의 4 %)은 1989 년에 승인되었으며 그 특허는 오래 전에 만료되었습니다. 2001 년과 2002 년에 각각 출시 된 Aranesp (판매의 8 %)와 Neulasta (19 %)도 마찬가지입니다. 이 두 약물에 대한 바이오시 밀러 경쟁이 꾸준히 증가하고 있기 때문에 가까운 장래에 매출이 감소 할 것으로 예상됩니다.

1990 년대 후반에 승인 된 Enbrel은 경영진이 바이오시 밀러 라이벌로부터 시장 점유율을 방어하는 데 매우 능숙 함을 보여 주었으며,이 약물은 올해 40 억 달러 (총 18 %)의 매출을 올릴 것으로 예상됩니다.

그러나 결국, 모든 오래된 약물은 라이벌이 대안 또는 바이오시 밀러 버전을 사용함에 따라 판매 감소를 경험합니다. 기본적으로 바이오시 밀러 경쟁은 새로운 생물학적 약물 포트폴리오를 보유한 일부 경쟁사에 비해 암젠에 상대적으로 더 큰 위협입니다.

예를 들어 12 세 이상인 의료 안전 문제에 직면 해 있고 화이자 (PFE)의 바이오시 밀러 인 Retacrit가 2019 년부터 시장 점유율을 훔칠 것으로 예상되는 빈혈 약물 Epogen과 Aranesp가 있습니다.

오래 지속되는 호중구 감소증 (백혈구가 적은 백혈구) 약물 인 Neulasta (판매의 19 %)도 최근 바이오시 밀러 경쟁에 직면하여 지난해 판매 감소율을 12 %로 끌어 올렸습니다. 2019 년에 출시 두 개의 새로운 바이오시 밀러 경쟁

등 경쟁 제약사가 동일한 조건을 대상으로 약물 치료를 할 수 있기 때문에 겪을 수 암젠의 가장 큰 약물, (그 특허 2028과 2029까지 만료되지 않습니다) 엔브렐과 같은 특허 보호를 즐길 계속 심지어 마약, 대안 경로를 통해.

예를 들어 Enbrel은 미국 및 기타 지역의 시장 리더 인 Humira와 경쟁 할뿐만 아니라 2023 년에 Humira 바이오시 밀러가 미국 시장을 강타 할 때 큰 경쟁이있을 것으로 예상됩니다.

실제로 Amgen이 연례 보고서에 나열한 주요 제품 경쟁 업체의 수는 다음과 같습니다 (완전하지 않은 목록).

엔브렐 : 4 대 라이벌

Neulasta : 3 대 라이벌

Prolia : 3 가지 주요 라이벌과 다양한 다가오는 바이오시 밀러

Aranesp : 두 가지 주요 라이벌과 바이오시 밀러

크리 폴리스 : 4 대 라이벌

Amgen의 또 다른 문제는 Prolio / Xgeva가 2012 년에 승인 된 이후 경영진이 주요 블록버스터를 제공 할 수 없다는 것입니다. 이는 전 CEO 인 Kevin Sharer의 가장 큰 성공이었습니다. 2000-2012).

현재 로버트 브래드 웨이 (Robert Bradway) CEO는 2006 년에 모건 스탠리 (Morgan Stanley)에서 전무 이사 및 건강 관리 투자 은행원으로 근무한 후 회사에 합류했습니다. 그의 배경을 고려할 때, 규제 조사가 강화되고 가격이 상승하기가 더욱 까다로운 환경으로 인해 제약 산업이 지속적으로 통합됨에 따라 Bradway는 큰 타격을 입을 압력을 느낄 수있었습니다.

결국 Amgen의 대차 대조표는 2019 년 1 분기 말 현금이 263 억 달러, A 신용 등급, 순 부채가 60 억 달러에 달합니다.

Amgen의 마지막 대규모 인수는 2013 년에 120 억 달러 의 Onyx Pharma 구매로 암 치료제와 미래의 블록버스터 치료제 인 Krypolis를 제공했습니다. 그러나 최신 약물 시험 데이터에 따르면 Krypolis는 EU (미국에서 이미 승인 된)에서 규제 승인을받을 가능성이 높아지지만 경쟁이 치열 해지면서 1 차 치료로의 사용이 제한 될 것으로 예상됩니다.

이는 의약품 산업에 내재 된 위험을 강조하며, 평균 의약품은 승인을받는 데 10 년이 걸리고 개발 및 마케팅에 10 억 달러 이상의 비용이 소요될 수 있습니다. 또한 제약 회사 비즈니스 모델의 핵심 구성 요소 인 다른 회사의 개발 파이프 라인을 구매하면 시간과 비용을 절약 할 수있는 큰 인수가 왜 그렇게 어려운지 보여줍니다.

오닉스 인수로 투자자에게 좋은 거래를 입증 할 수 있을지 여부는 시간이 지남에 따라 Kyrpolis가 수행하는 방식, 불확실한 약물 시험 및이를 통해 달성 할 수있는 시장 점유율에 따라 결정됩니다. Amgen이 향후에 결정한 다른 거래에서도 마찬가지 일 것이므로 주식을 고려하는 투자자는 경영진의 자본 배분 기술을 많이 신뢰해야합니다.

한편 Amgen은 공급망 및 생산 시설에서 비용을 적극적으로 절감하고 있습니다. 그러나 R & D 또는 제품 안전에 영향을 미칠 위험이 발생하기 전에 수행 할 수있는 비용 절감은 매우 많습니다.

지속 가능한 장기 성장을 달성하기 위해 Amgen은 궁극적으로 바이오시 밀러 노력을 포함하여 R & D 파이프 라인에서 실행해야합니다. 많은 경쟁자들이 Neulasta (판매의 19 %)와 Enbrel (22 %)을 포함하여 Amgen의 가장 중요한 일부 제품의 바이오시 밀러 버전 개발에 수십억 달러를 쏟아 부었기 때문에 특히 그렇습니다.

Amgen은 자체 개발 한 바이오시 밀러를 보유하고 있지만 매우 혼잡 한 분야입니다. 예를 들어, 암젠이 바이오시 밀러 버전을 개발하고있는 관절염 치료제 인 레미케이드 (Remicade)는 라이벌이 개발하고있는 적어도 20 개의 다른 제품을 다루어야 할 것이다.

결과적으로, Amgen이 잘 확립 된 블록버스터에서 훔칠 수있는 시장 점유율은 예상보다 적을 수 있으므로 예상보다 판매 및 수익 성장이 느려질 수 있습니다.

실제로, 분석가들은 바이오시 밀러의 대규모 파이프 라인을 사용하더라도 암젠은 장기적으로 단 한 자리수의 연간 매출 성장만을 달성 할 것으로 추정합니다. 지속적인 자사주 매입으로 인해 실적은 다소 빨라질 것으로 예상됩니다.

특히 제약 산업에서 이처럼 적은 양의 순이익 성장이 아무 것도없는 것보다 좋지만, Amgen이 회사의 지불금 비율이 40 %에 가깝다는 점에서 배당 성장률이 훨씬 더 길지는 않을 것입니다.

이 회사는 일부 의약품에 부정적인 영향을 줄 수있는 Medicare의 잠재적 규제 및 환급 변경을 포함하여 여러 가지 다른 문제에 직면하고 있습니다. 미국 인구의 약 50 %를 차지하는 Medicare와 Medicaid는 현재 대량 구매시 의약품 가격을 낮추는 협상 능력이 없습니다. 그러나 연방 의료 정책의 상태가 지속적으로 변화함에 따라, 이것은 변할 수 있습니다.

현재 Medicare Part B 환급 변경 제안은 효과적인 약품 가격을 낮출 수 있으며 Amgen은 Medicare에 상대적으로 노출되어 판매됩니다. Amgen이 2018 년 Medicare 환자의 Repatha 가격을 60 % 인하 한 이유와 미국의 90 % 증가에도 불구하고이 약의 판매가 72 % 증가한 5 억 5 천만 달러 인 이유가

여기에 있습니다. , 규제 기관이 현행 의약품 상환 규칙을 변경하는 경우 그러한 의약품의 향후 마진은 보장되지 않습니다. 회사는 2018 년 연례 보고서에서 "CMS는 미래 소득에 부정적인 영향을 줄 수있는 Medicare Part B 및 Part D에서 새로운 약물 지불 모델 테스트에 관심을 보였다"고 경고했다.

FDA는 또한 바이오시 밀러를 시장에 출시하는 프로세스를 가속화하기 위해 노력하고 있습니다. Amgen은 이러한 추세로부터 혜택을받을 수 있도록 자체적으로 설정했지만 자체 바이오시 밀러 버전의 다른 약물이 얼마나 성공적인지에 대해서는 알 수 없습니다. 더 중요한 것은 바이오시 밀러 경쟁의 속도가 계속 가속화 될 경우 회사의 노화 된 생물학적 약물 포트폴리오가 상당한 판매 감소를 볼 수 있다는 것입니다.

기본적으로, 제약 산업은 실질적인 현금 흐름을 창출 할 수있는 능력을 갖추고 있지만 (실질적으로 수익성이 높은 약물에 대한 특허 보호), 실제로 약물을 시장에 출시하거나 (예 : 약물 시험 실패) 시장을 유지하는 데있어 비잔틴 세계는 불확실성과 예측할 수없는 도전의 세계입니다. 그들이 도착하면 공유하십시오.

결과적으로, 제약 산업은 높은 변동성을 보이는 경향이 있으며 일반적으로 보수 소득 투자자가 고려해야 할 좋은 장소는 아닙니다. 우리는 포트폴리오를 다양 화하고 재무 건전성이 우수하며 보수적 인 자본 할당 기록을 보유한 소수의 회사에 집중하는 것을 선호합니다. Johnson & Johnson (JNJ)과 Pfizer (PFE)가 두 가지 예입니다.

암젠에

대한 결론 닫기 생명 공학 산업은 많은 투자자들이 "너무 딱딱한"상자에 굳게 넣은 산업입니다. 암젠 (Amgen)과 같이 탄탄한 성장과 혁신의 오랜 역사를 가진 업계 리더들조차도 정량화하기 어려운 수많은 위험이 있습니다 (특허 손실, 규제 변화, 바이오시 밀러 경쟁 등). Amgen의 약물 농도는 AbbVie와 같은 일부 주요 경쟁자보다 작음에도 불구하고 편안해지기가 어렵습니다.

암젠은 업계에서 가장 수익성이 높은 바이오 테크 중 하나 인 것으로 보인다. 회사의 강력한 현금 흐름, 실질적인 현금 위치 및 대규모 개발 파이프 라인은 배당 투자자에게 안전하고 지불금이 지급되는 보상을 계속 제공 할 수 있어야합니다.

그러나 이러한 유형의 회사는 배당금이 매우 안전 해 보이지만 자본 보존을 중요시하는 대부분의 보수적 인 소득 투자자에게는 너무 복잡하고 위험하다는 점을 반복 할 가치가 있습니다.

높은 위험 내성을 가지고 있으며 생명 공학 부문의 변동성을 다루고 자하는 투자자들도 그에 따라 위치를 조정하고 업계의 어려운 비즈니스 모델과 관련된 위험에 대한 보상을 제공하는 평가에서만 구매해야합니다.

배당금 안전

Amgen (AMGN)의 배당 안전 점수는 74입니다. 이는 배당금이 일반 회사보다 안전 하다는 것을 의미 합니다 . AMGN의 배당금의 안전을 위해 노력하고있는 것은 다음과 같습니다.

지난해 AMGN은 배당금으로 수입의 38 %를 지불했습니다. 이 지불금 비율은 비즈니스 조건이 악화 될 경우 배당금을 지불 할 쿠션이 줄어들 기 때문에 바이오 테크 의 높은쪽으로 향하고 있습니다.

분석가들에 따르면, 내년에 AMGN의 지급 비율은 40 %가 될 것으로 예상되는데, 이는 오늘날 수준과 상당히 일치하며 가까운 미래에 회사의 배당금의 안전성이 크게 변하지 않을 것이라고 제안합니다.

부채는 회사의 배당금의 안전에 대한 또 다른 중요한 지표입니다. 부채가 너무 많은 회사는 자본을 확보하여 운영 자금을 조달하고 신용 등급을 유지하며 부채 지불 의무를 이행하기 위해 배당금을 삭감 할 가능성이 높습니다.

부채의 한가지 징후는 순자본 대출이다. 이것은 회사의 자금 조달이 부채에서 얼마인지를 측정하는 비율입니다. AMGN의 현재 순부채 비율은 68 %로 생명 공학 분야에서는 높은 편이며 AMGN이 필요에 따라 더 많은 부채를 낼 수있는 유연성은 줄어드는 것으로 보입니다.

즉, 회사 부채를 상환하는 데 몇 년 동안의 수입을 측정하는 AMGN의 순 부채 대 EBITDA 비율은 1.48의 매우 건전한 수준입니다 (낮을수록 좋습니다).

현재 AMGN의 부채 수준은 합리적 이지만, 수입이 크게 떨어지면 문제가 발생할 수 있습니다. 이 경우 회사 현금 흐름의 안정성에 대한 확신을 갖는 것이 특히 중요합니다.

회사가 중단없이 배당을 지불 한 기간은 회사의 배당이 얼마나 안전한지에 대한 또 다른 신호입니다.

AMGN은 8 년 연속 중단되지 않은 배당금을 지불 했는데, 이는 오래 걸리지 않지만 AMGN이 다른 많은 비즈니스보다 꾸준한 배당을 유지할 수 있음을 나타냅니다.

회사의 품질에 대한 또 다른 단서는 무료 현금 흐름 또는 회사가 모든 비용을 지불하고 비즈니스에 재투자 한 후 인수, 주식 환매, 부채 축소 및 배당에 사용할 수있는 핵심 운영 현금입니다.

AMGN은 지난 10 년마다 긍정적 인 무료 현금 흐름을 창출했습니다 . 이는 AMGN의 비즈니스가 지속적으로 지출 요구를 충족하기에 충분한 현금을 확보하여 AMGN이 시간이 지남에 따라 배당을 유지할 수있는 유연성을 제공한다는 신호입니다.

금융 위기 동안 회사의 성과는 배당 안전에 대한 추가 단서를 제공 할 수 있습니다. 경제가 계약을 맺고 자본에 대한 접근이 동결되면서 많은 기업들이 이전과는 달리 테스트 한 배당금을 지불하는 능력을 보았습니다.

AMGN의 판매는 -2.8 % 하락으로 입증 된 바와 같이 금융 위기 동안 비교적 안정적이었습니다. 회사는 더 넓은 경제에 다소 덜 민감 할 수 있습니다 .

정점에서 최저점까지 S & P 500은 2007 년과 2009 년 사이에 55 % 하락했습니다. AMGN의 주식은 대 불황 기간 동안 시장을 크게 능가하고 -19 %를 반환 하여보다 방어적인 투자가 될 수 있음을 시사했습니다.

회사 운영의 규모와 범위는 회사의 지불금 안전에도 영향을 줄 수 있습니다. 대기업은 종종 자금 조달, 상당한 재정 자원 및보다 다양한 수입원에 더 많이 접근 할 수 있습니다.

우리는 총 자산 (재산, 장비, 현금 등)의 가치를보고 회사의 규모를 측정합니다. AMGN은 가장 최근에 총 600 억 달러의 자산을 기록했으며 이는 생명 공학의 평균 이상으로 회사가 배가 힘들 때 배당을 지원할 더 많은 자원을 보유 할 수 있다고 제안합니다.

전반적으로 AMGN의 배당금은 일반 회사보다 더 안전 해 보이며 오늘날 우리가 알 수있는 한 신뢰할만한 수입원으로 보입니다.

평가

AMGN의 현재 배당 수익률 2.96 %는 5 년 평균 2.69 %보다 10 % 높으며, 이는 회사의 전망이 약화되었다고 생각하지 않는 한 투자하기에 합당한 시간이 될 수 있음을 나타냅니다 .

또한 AMGN의 Forward P / E 비율 13.5는 5 년 평균 인 14.0과 비슷합니다. 시장은 과거와 비슷한 방식으로 주식을 평가하는 것으로 보이며, AMGN의 건강 및 장기 전망이 견실하다고 믿는 경우 가격이 상당히 높을 수 있음을 시사합니다.

'미국배당주' 카테고리의 다른 글

| 배당 Study) 미국주식 배당 공부하는 싸이트 (0) | 2020.02.17 |

|---|---|

| 배당주는 미국주식 study) 종이(Paper)는 포장(Package)업체로 생존 중 ; (IP, PKG, WRK) (0) | 2020.02.17 |

| 배당주는 에너지 유틸리티 미국주식 ; Brookfield 인프라 파트너 LP (0) | 2020.02.17 |

| 배당귀족주 >> 부동산리츠 ; Essex Property Trust(ESS) (0) | 2020.02.17 |

| 워렌버핏이 좋아하는 배당주는 은행주; 뱅크오브아메리카 (BAC) Bank of America Corporation (0) | 2020.02.17 |