ITW (Illinois Tool Works)입니다. 일리노이 툴 웍스는 배당 귀족 일뿐만 아니라 배당 왕이기도합니다. 배당금은 50 년 이상 연속 배당금이 증가, 배당 귀족이 시장에서 최고의 주식 중 하나라면, 배당 왕은 장기 배당 성장에 더 좋습니다. 산업기계 섹터 부문의 시가총액 기준으로 1등 기업

https://www.macrotrends.net/stocks/industry/99/general-industrial-machinery

45년 연속 배당 진행 중인 산업제조중심 시총 1등 기업

다양한 수백개 이상의 산업분야 제조

ITW - Illinois Tool Works Inc.

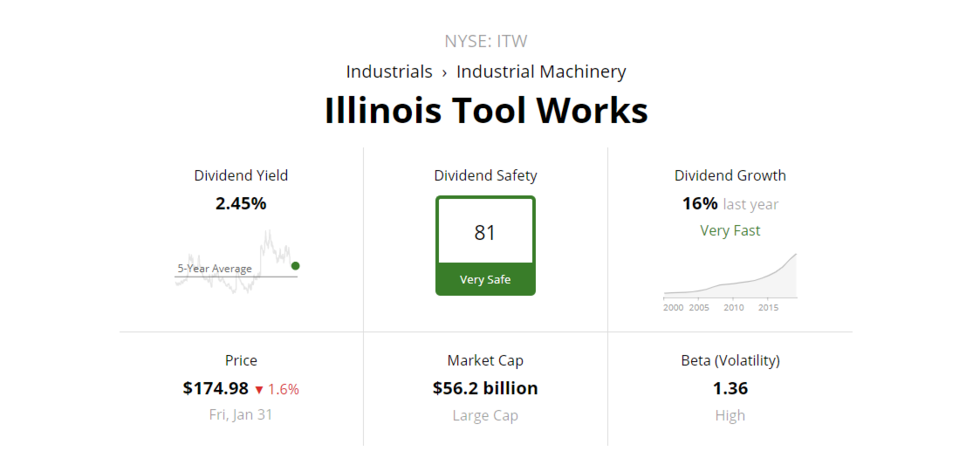

배당수익율 2.26% / 주당배당금 4.28 달러

https://seekingalpha.com/symbol/ITW?s=itw

사업 개요

일리노이 툴 웍스는 100 년 이상 사업을 해왔습니다. 바이런 스미스 (Byron Smith)라는 금융가가 이코노미스트 (Economist)에 광고를 게재했을 때 1902 년 부터 시작되었습니다 . 당시 Smith는 "시카고 근처 또는 근처에서 고급 비즈니스 (제조 선호)"에 투자하려고했습니다. 발명가 그룹이 기어 연삭을 개선하기 위해 Smith에게 접근하여 일리노이 툴 웍스가 탄생했습니다.

현재 일리노이 툴 웍스는 시가 총액이 560 억 달러이며 연간 매출이 150 억 달러에 이릅니다. 일리노이 툴 웍스는 자동차, 식품 장비, 테스트 및 측정, 용접, 폴리머 및 유체, 건축 제품 및 특수 제품의 7 가지 세그먼트로 구성됩니다.

이 세그먼트들은 다른 회사들에 비해 매우 잘 수행되었습니다.

출처 : 투자자 프리젠 테이션

이를 통해 일리노이 툴 웍스는 업계 최고의“최고의”지위를 달성 할 수있었습니다.

일리노이 툴 웍스의 포트폴리오는 각각의 시장에서 평균보다 2 % 이상 성장 잠재력이있는 제품 부문에 집중되어 있습니다. 일리노이 툴 웍스의 전략적 성장 계획은 필요할 때 비즈니스 모델을 지속적으로 재구성하는 것입니다. 이 회사는 종종 볼트 온 획득을 사용하여 범위를 확장합니다.

동시에, 상품화 된 저성장 제품 라인에서 30 건 이상의 투자를 수행했습니다. 일리노이 툴 웍스는 정기적으로 비즈니스를 정리하고 새로운 비즈니스를 추가하여 시간이 지남에 따라 성장 궤도를 유지합니다.

성장 전망

일리노이 툴 웍스 는 10 월 25 일 3 분기 결과를 보고했다 . 3 분기에이 회사는 31 억 4 천만 달러의 매출을 올렸는데 이는 전년 동기보다 3.7 % 낮은 수치입니다. 이 수익 감소는 분석가 커뮤니티에 의해 예상되었지만 실제 결과는 합의 추정치보다 7 천만 달러 낮았습니다. 환율은 결과에 1.8 % 부정적인 영향을 미쳤으며 유기 수익은 1.7 % 감소했습니다.

매출 감소에도 불구하고 회사는 주당 순이익을 6 % 증가한 $ 2.04로 추정치보다 0.09 달러 높았습니다. 이는 일리노이 툴 웍스의 매출 감소를 능가하는 마진 성장으로 인한 영업 이익 증가, 세율 감소 및 회사의 재구매가 주당 실적에 긍정적 인 영향을 미쳤 기 때문에 가능했습니다.

유기 성장률이 1 % 인 Polymers & Fluids를 제외하고 일리노이 툴 웍스의 각 부서는 전년 동기와 비교하여 감소했습니다. 일리노이 툴 웍스 (Illinois Tool Works)도 올해 지침을 재확인했다.

출처 : 투자자 프리젠 테이션

일리노이 툴 웍스 (Illinois Tool Works)는 전년 대비 4.7 % 감소한 140 억 달러에서 142 억 달러의 매출을 달성하도록 안내합니다. 반면, 2019 회계 연도 동안 주당 순이익은 7.55 달러에서 7.85 달러 사이이며, 지침 중간에 2018 년보다 1.3 % 증가 할 것으로 예상됩니다. 이 회사는 한 해 동안 15 억 달러의 주식 재구매를 기대하며 이는 주당 순이익 증가에 도움이 될 것입니다.

전반적으로 향후 5 년간 EPS는 6 % 증가 할 것으로 예상되는데, 주로 매출 성장과 주식 환매로 구성됩니다.

경쟁 우위 및 경기 침체 성능

일리노이 툴 웍스는 상당한 경쟁 우위를 가지고 있습니다. 경쟁을 막을 수있는 능력을 의미하는 광범위한 경제적 인“해자”를 보유하고 있습니다. 방대한 지적 재산권 포트폴리오로이를 수행합니다. 일리노이 툴 웍스는 17,000 개가 넘는 특허 및 출원중인 특허를 보유하고 있습니다.

이와 별도로, 또 다른 경쟁 우위는 Illinois Tool Works의 차별화 된 관리 전략입니다.

이 회사는“80/20”이라는 관리 프로세스를 채택했습니다. 이것은 Illinois Tool Works의 모든 비즈니스 라인에 적용되는 운영 체제입니다. 이 회사는 최대의 최고의 기회 (“80”)에 중점을두고 비용을 제거하거나 수익성이 낮은 운영 (“20”)을 매각하려고합니다.

동시에 일리노이 툴 웍스는 분산 된 기업가 문화를 가지고 있습니다. 이것은 또한 회사를 경쟁 업체와 차별화시킵니다. 일리노이 툴 웍스 (Illinois Tool Works)는 다양한 비즈니스에 상당한 유연성을 부여하여 고객에게 최상의 서비스를 제공하기위한 고유 한 접근 방식을 사용자 정의 할 수 있습니다.

일리노이 툴 웍스 비즈니스 모델의 한 가지 단점은 경기 침체에 취약하다는 것입니다. 산업 제조업체 인 Illinois Tool Works는 성장을위한 건전한 글로벌 경제에 의존합니다.

대 불황 동안의 주당 실적은 다음과 같습니다.

2007 년 주당 순이익 $ 3.36

2008 년 주당 순이익 $ 3.05 (9 % 감소)

2009 년 주당 순이익 $ 1.93 (37 % 감소)

2010 년 주당 순이익 $ 3.03 (57 % 증가)

즉, 회사는 대 불황 동안 높은 수익성을 유지했습니다. 이로 인해 수익이 감소한 경우에도 매년 경기 침체 기간 동안 배당금을 계속 늘릴 수있었습니다. 그리고 강력한 브랜드 포트폴리오 덕분에 회사는 빠르게 회복했습니다. 2010 년 주당 순이익은 57 % 나 증가했습니다. 2011 년에는 주당 순이익이 2007 년 수준을 넘어 섰습니다.

평가 및 기대 수익

Illinois Tool Works는 현재 주가가 175 달러이고 연도에 7.70 달러의 수입 가이던스를위한 중간 점을 사용하여 22.7의 가격 대비 수익률로 거래합니다. 회사의주기적인 성격을 고려할 때 목표 가격 대비 수익률 17이 적절하다고 생각합니다. 이것은 회사의 과거 평균보다 약간 낮습니다.

지난 10 년 동안 주가는 17.8의 평균 가격 대비 수익률을 유지했습니다. 결과적으로 일리노이 툴 웍스는 현재 과대 평가되었습니다. 2024 년까지 목표 가격 대비 수익률로 돌아 오면이 기간 동안 연간 수익률이 5.6 % 감소합니다. 가격 대비 수익 배수의 변화 외에도 수익률과 배당금으로 인해 미래 수익이 발생합니다.

향후 5 년간 6 %의 연간 수입 성장이 예상됩니다. 또한, Illinois Tool Works 주식의 현재 배당 수익률은 2.4 %입니다.

총 수익은 다음과 같이 구성됩니다.

6 % 수입 성장

5.6 % 다중 복귀

배당 수익률 2.4 %

일리노이 툴 웍스는 2024 년까지 매년 2.8 %를 반환 할 것으로 예상됩니다.

예상 수익은 일리노이 툴 웍스에 대한 보류 권장 사항이지만, 여러 경기 침체를 통해 배당금을 올리는 회사의 능력은 인상적입니다. 이 회사는 10 월 9 일 지불금의 배당금을 7 % 늘린 후 56 년 연속 배당 성장률을 기록했습니다.

1912 년에 설립 된 IW (Illinois Tool Works)는 전 세계 500 개 이상의 시설을 운영하는 세계 최대의 산업 구성 요소 제조업체 중 하나입니다 (대략 절반의 판매가 북미에 있습니다).

이 회사는 자동차, 건설, 제조, 식음료 등 다양한 최종 시장에 존재하는 특수 산업 및 소비자 장비 및 소모품 제조업체로 성장했습니다.

일리노이 툴 웍스는 수년 동안 인수 한 수백 개의 비즈니스로 구성되어 있습니다. 이 솔루션은 인수 한 비즈니스가 대부분의 문화와 운영을 유지하면서 ITW의 리소스를 활용하여 고객의 요구를 더 잘 처리 할 수 있도록하는 고유 한 분산 운영 구조를 실행합니다.

이 회사의 85 개 자회사는 7 개의 사업 부문을 통해 운영됩니다.

자동차 OEM (판매의 24 %, 영업 이익의 24 %) : 주로 자동차 순 장비 제조업체를위한 플라스틱 및 금속 부품, 패스너 및 어셈블리를 생산합니다.

식품 장비 (판매의 14 %, 영업 소득의 14 %) : 식기 세척 장비, 조리 장비 (예 : 오븐, 브로일러), 냉장 장비 등을 포함한 상용 식품 장비 및 관련 서비스를 생산합니다. 고객은 식당 및 식품 소매 시장을 포함합니다.

특수 제품 (판매의 13 %, 영업 소득의 14 %) : 이 부문의 사업체는 음료 포장 장비 및 소모품, 제품 코딩 및 마킹 장비, 기기 구성품 및 패스너를 생산합니다.

테스트, 측정 및 전자 제품 (판매의 14 %, 운영 수입의 14 %) : 재료 및 구조물의 테스트 및 측정을위한 장비, 소모품 및 관련 소프트웨어는 물론 전자 하위 어셈블리 및 마이크로 일렉트로닉스 생산에 사용되는 장비 및 소모품을 판매합니다. .

용접 (판매의 11 %, 운영 수입의 13 %) : 광범위한 산업 및 상업 응용 분야를위한 용접 장비, 소모품 및 액세서리를 판매합니다.

건축용 제품 (판매의 11 %, 영업 이익의 10 %) : 건설 시장에서 주로 사용되는 건축 고정 시스템 및 트러스 제품을 생산합니다.

폴리머 및 유체 (판매의 12 %, 운영 수입의 10 %) : 자동차 애프터 마켓 유지 보수 및 외관을위한 접착제, 실런트, 윤활제, 유체 및 폴리머를 판매합니다.

비즈니스 분석

일리노이 툴 웍스는 배당 성장 투자자가 산업 부문에서 찾을 수있는 가장 강력하고 신뢰할 수있는 회사 중 하나입니다. 실제로, 회사는 1964 년 이후 매년 매년 지불금을 늘리고 있으며 배당금 왕 그룹의 구성원입니다.

지난 몇 년 동안 경영진은 경제 및 산업 침체에도 ITW가 꾸준히 성장하는 데 도움이되는 성공적인 기업 문화를 창출하고 발전시키는 훌륭한 일을 해왔습니다.

2013 년, Illinois Tool Works는 30 억 달러 이상을 투자 한 새로운 구조 조정 계획을 채택했습니다. 세 갈래 계획에는 세 가지 이니셔티브가 포함되었습니다.

80/20 전후 프로세스

고객 지원 혁신 접근 방식

탈 중앙화 된 기업가 문화

1985 년, 회사는“80/20”전략을 채택하여 가장 크고 가장 빠르게 성장하며 가장 수익성이 높은 세그먼트를 신중하게 최적화하고 20 % 최악의 세그먼트에서 비용과 혼란을 최소화했습니다. 그 중 궁극적으로 매진되었습니다.

일리노이 툴 웍스는 지난 25 년간 600 개 이상의 사업체를 인수하면서 수많은 소기업을 적극적으로 인수했습니다. 이 전략은 성공했지만 회사의 부풀어 오르기도했다. 경영진은 최근 몇 년간 회사의 미래 성장과 수익성 잠재력을 향상시키기 위해 ITW의 기업 및 비즈니스 구조를 한 번 더 발전시켜야한다는 것을 깨달았습니다.

이 회사는 고급 데이터 중심 통계를 사용하여 비즈니스의 20 %가 가장 약하고 가장 큰주의를 끄는 사업자 (그리고 상품화가 느리고 성장이 빠른 시장에서 운영)를 결정하여 궁극적으로 30 개 이상을 판매했습니다. 예를 들어, ITW는 2013 년에 상자를 만든 산업 패키지 사업을 매각했습니다.

회사는 모든 부문에서 수익성이 가장 낮은 제품 라인의 약 80 %를 제거하고 2011 년과 2014 년 사이에 약 25 %의 사업을 매각했습니다.

오늘날 일리노이 툴 웍스는 유기 성장 잠재력이 훨씬 강한 세그먼트와 제품에만 초점을 맞추고 있으며 자회사는 업계 평균 속도보다 빠른 유기 성장 잠재력을 가지고 있습니다.

보시다시피, ITW가 운영하는 대부분의 시장은 매년 1 %에서 3 %로 성장하고 있지만 회사의 자체 세그먼트는 일반적으로 매년 3 %에서 6 %의 매출을 증가시킵니다. 경영진은 ITW의 시장 점유율이 대부분의 비즈니스 부문에서 15 % ~ 25 % 범위에있어 확장의 여지가 있기 때문에 회사의 우수한 성장이 부분적으로 지속될 것으로 기대합니다.

예를 들어, 자동차에서 일리노이 툴 웍스는 평균 차량 당 35 달러의 판매를하고 있습니다. 경영진은 회사가 전기 자동차에 중점을두고 빠르게 성장하는 중국 시장에 서비스를 제공 할 제품을 개발함으로써 결국 차량 당 230 달러로 그 수치를 높일 수 있다고 생각합니다.

견실 한 성장은 경영 계획의 두 번째 구성 요소 인 제품 개발에 대한 고객 중심 접근 방식에 의해 지원됩니다. ITW는 한 세기가 넘는 기간 동안 많은 고객과의 장기적인 관계를 유지합니다. 고객의 요구를 깊이 이해하면 Illinois Tool Works가 R & D 예산에 집중해야 할 영역을 결정하는 데 도움이됩니다.

예를 들어, 2017 년에이 회사는 신제품 개발 또는 수입의 1.6 %에 2 억 2 천 5 백만 달러를 썼습니다. 그러나 ITW의 투자 목표가 얼마나 목표가되었는지에 따라 1,600 개가 넘는 특허가 생성되어 회사의 총 특허 포트폴리오가 거의 10 % 증가했습니다. 보다 인상적으로 특허 또는 독점 영업 비밀에 의해 보호되는 ITW 수익의 절반 이상

간단히 말해, Illinois Tool Works는 레이저와 같은 정밀도로 리소스를 효율적으로 관리하고 더 높은 마진 제품을 생산하는 강력한 지적 재산을 생성 할 수 있습니다. 회사의 맞춤형 구성 요소는 대부분 업무 핵심 응용 프로그램에 중점을 둡니다. ITW의 구성 요소는 일반적으로 제품 총 비용의 상대적으로 적은 부분을 차지하기 때문에 고객은 종종 공급 업체 전환 및 비즈니스 중단 위험을 주저합니다.

구조 조정 이니셔티브의 마지막 부분은 관리를 간소화했습니다. 수년에 걸친 수백 건의 인수로 인해 일리노이 툴 웍스는 800 개 이상의 지역 자회사를 보유하고있었습니다. 효율적인 관리가 주요 과제가되었습니다.

그 결과 ITW는 해당 자회사를 85 개 글로벌 부서로 간소화하고 경영진에게 단순하지만 명확한 유기적 성장, 영업 마진 및 매년 투자 대상 자본 목표에 대한 수익을 제공했습니다. 일리노이 툴 웍스 (Illinois Tool Works)는 사업 단위를 미세 관리하는 대신 자율적으로 운영 할 수있게하는데, 이는 워런 버핏의 버크셔 해서웨이 (BRK.B)가 큰 성공을 거두는 것과 유사한 전략입니다.

관리자에게 주된 주요 관심사 중 하나는 가장 저렴한 공급 업체의 구성 요소 및 원자재를 전략적으로 소싱하는 것입니다. 이 회사는 회사의 규모를 활용하면서 엄격한 품질 표준을 준수함으로써 공급 비용을 3 % 절감했습니다. 이러한 이니셔티브 덕분에 Illinois Tool Works는 2013 년 이후 연간 10 억 달러의 비용을 절감 할 수있었습니다.

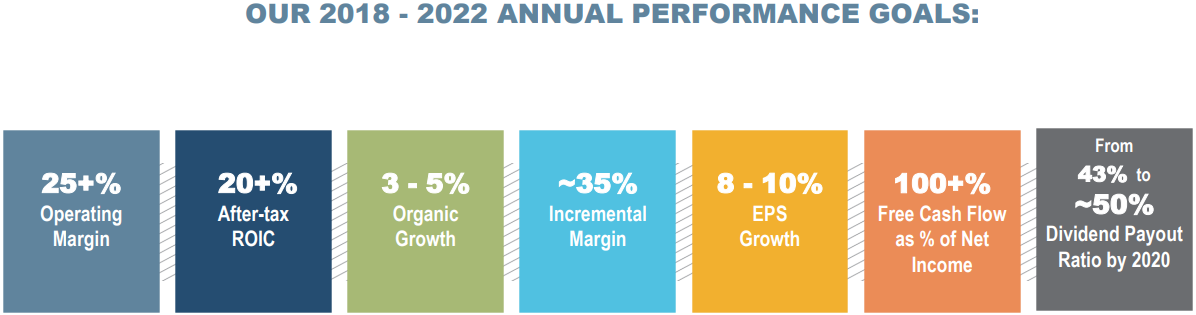

이 회사의 3 개 파트 턴어라운드 계획의 결과는 인상적입니다. 예를 들어 지난 5 년간 각 부문에서 영업 마진이 의미있게 개선되었습니다.

실제로, 회사의 각 부문은 해당 산업에서 가장 높은 수익성을 보유하고 있습니다.

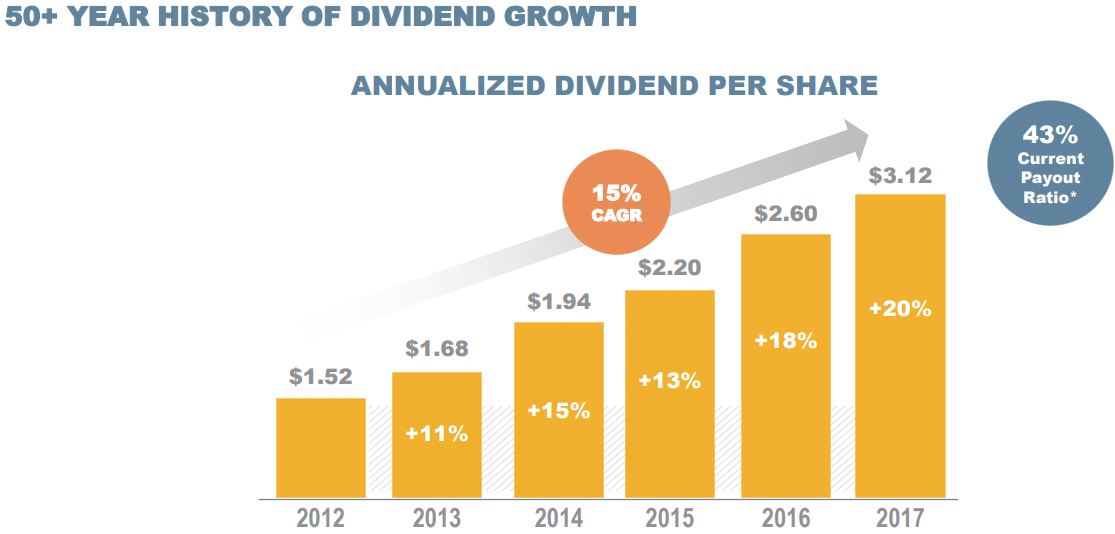

회사 전체의 영업 마진은 2012 년 17 %에서 2017 년 24 %로 증가하여 경영진이 빠른 배당 성장으로 투자자에게 보상을 제공하는 동시에 무료 현금 흐름의 절반 이상을 유지하면서 나중에 사업에 재투자 할 수 있습니다.

앞으로 경영진은 세 가지 중점을두고 있습니다. 첫째, 회사는 유기 성장에 재투자하기 위해 운영 현금 흐름의 약 25-30 %를 사용하려고합니다. 둘째, ITW는 배당금 (영업 현금 흐름의 35 % ~ 40 %)을 계속 늘리고 업계 최고의 판매 대금 증가 폭을 확대하고자합니다. 마지막으로, 회사는 소규모 사업체 (운영 현금 흐름의 30 ~ 40 %)를 계속 인수 할 계획입니다.

일리노이 툴 웍스 (Illinois Tool Works)는 대규모의 바늘 이동 (종종 비싸고 관리하기 어려운) 거래를 추구하기보다는 매년 1 ~ 3 억 달러에 1 ~ 3 개의 회사를 구매할 계획이다. 각 구매는 강력한 특허로 뒷받침되는 고도로 전문화 된 제품을 보유한 회사만을 대상으로 고도로 훈련됩니다. 즉, ITW는 기존 80/20, 고객 지원 혁신 및 분산 관리 프레임 워크에 잘 맞는 비즈니스를 찾고 있습니다.

예를 들어, 2016 년에이 회사는 독일 회사 ER & C에 4 억 5 천만 달러를 지출했으며, 이로 인해 자동차 커넥터 및 패스너가 만들어졌습니다. 2017 년에는 5 억 달러의 매출과 11 %의 영업 마진을 기록했습니다. 그러나 ITW의 80/20 및 고객 지원 이니셔티브 덕분에 경영진은 자회사가 연간 3 % (575 억 달러)의 매출을 올리고 시간이 지남에 따라 20 %의 영업 마진을 달성 할 것으로 기대합니다.

또한 각 Bolt-on 인수는 회사의 주요 부문 중 하나에서 제품을 판매해야하며 업계 평균 유기 성장 잠재력보다 우수해야합니다. 이 정책은 2012 년 경영진이 인수를 통한 성장이 지속 불가능하고 수익성이 낮은 방법으로 수입과 현금 흐름을 극대화 한 것으로 결정한 후 시행되었습니다.

오늘날 경영진은 ITW가 장기적인 수입 8 % ~ 10 % 및 현금 흐름 증가를 유지하는 지속적인 비용 절감 조치를 통해 연간 유기 성장률 3 ~ 5 %를 달성 할 것으로 기대합니다.

경영진의 장기 50 % 무료 현금 흐름 배당 지급 비율 목표로 인해 회사의 배당금은 향후 3 년간 주당 무료 현금 흐름보다 약간 빠르게 성장할 것입니다.

2018 년에 경영진은 주당 무료 현금 흐름이 17 % 증가 할 것으로 예상합니다. 이는 2017 년 증가에 따라 18 %에서 20 %의 배당금 인상이 가능하다는 것을 의미합니다. 그러나 장기적으로 ITW는 연간 8 ~ 10 %의 배당 성장을 달성 할 것으로 기대합니다.

전반적으로, Illinois Tool Works는 오래 지속되도록 구축 된 회사입니다. 이 회사의 전문화 된 관리 팀과 재 집중된 운영은 확실히 도움이되지만 다양한 제품 라인, 최종 시장 및 지역도 주요 강점입니다.

한 산업이 약한 산업은 다른 산업이 강세를 유지하여 수익을 완화하고 가장 높은 수익을 거둘 수있는 비즈니스에 재투자 할 회사에 일관된 무료 현금 흐름을 제공합니다. ITW가 더 이상 관련성이없는 미래를보기는 어렵습니다. 손이 너무 많은 냄비에 담겨 있으며, 대부분의 제품은 특허로 보호되고 느리게 변화하는 시장에서 판매되며, 분산 된 운영 구조는 수많은 비즈니스가보다 효율적으로 운영 될 수 있도록 도와줍니다.

주요 위험

회사의 강점에도 불구하고 명심해야 할 몇 가지 위험이 있습니다.

단기적으로 ITW의 결과는 세계 경제의 건전성, 투입 비용 인플레이션 및 외화 환율 변동에 영향을받을 수 있습니다 (대부분의 매출은 해외에서 발생합니다). 그러나 이러한 문제 중 어느 것도 ITW의 장기적인 실적에 영향을 미치지 않습니다.

더 중요한 것은, 특히 R & D 및 자본 투자와 관련하여 일리노이 툴 웍스가 비용 절감 측면에서이를 능가 할 위험이 있다는 것입니다. 2017 년 회사는 신제품 설계 및 생산에 총 4.2 %의 수익을 보냈습니다. 그러나 모닝 스타에 따르면 가장 큰 경쟁자 인 Danaher (DHR), Honeywell (HON) 및 3M (MMM)은 매년 R & D 및 자본 투자에서 판매의 9 ~ 11 %를 소비합니다.

뼈에 너무 가까워지면 ITW가 장기적인 재무 목표를 놓칠 수 있습니다. 또한 회사의 유기적 성장에 대한 강조가 강조되고 인수 된 비즈니스가 대부분 자율적으로 유지되는 대신보다 통합 된 운영 구조를 운영해야한다는 점은 회사의 성공적인 성공적인 성장 전략과의 편차이며 적에 영향을 줄 수 있음을 지적 할 가치가 있습니다. 도로 아래로.

운 좋게도 일리노이 툴 웍스는 지속 불가능한 마진 확장 및 수익성 개선을위한 근시안 전략에 대한 놀라운 실적을 쌓지 못했습니다. 따라서 경영진이 혁신과 성장에 의도적으로 투자를 저조했을 가능성은 낮습니다.

그러나 향후 R & D 및 설비 투자 지출을 늘려야 할 것으로 예상되어 현금 흐름 및 배당 성장률이 예상보다 느려질 수 있습니다.

일리노이 도구 작동에 대한 생각 종결

일리노이 툴 웍스 (Illinois Tool Works)가 50 년 이상 연속적으로 강력하지만 지속 가능한 배당 성장을 달성 한 기록과 일치하는 회사는 거의 없습니다. 회사의 광범위한 범위에도 불구하고 경영진은 비즈니스 경쟁 시장을 신중하게 선택하여 ITW가 투자 자본에 대해 높은 수익을 올릴 수 있도록합니다.

최근 몇 년간 회사가 의미있는 방식으로 발전해 왔으며, 특히 지역 자회사를 통합하고 인수 성장에 중점을 두는 동안 ITW의 규율적이고 보수적 인 운영 원칙은 여전히 남아 있습니다. 투자자들은 앞으로 몇 년 동안 일리노이 툴 웍스 (Illinois Tool Works)의 견고한 배당 성장을 기대할 수 있습니다.

배당금 안전

일리노이 툴 웍스 (ITW)의 배당 안전 점수는 81입니다. 이는 배당금이 다른 회사보다 훨씬 더 안전 하다는 것을 의미 합니다 . ITW 배당금의 안전을 위해 노력하고있는 것은 다음과 같습니다.

지난 1 년 동안 ITW는 배당금으로 수입의 54 %를 지불했습니다. 이것은 대부분의 회사에 대해 상당히 안전한 지불 비율 이며 ITW가 비즈니스 조건이 예기치 않게 악화 될 경우 배당금을 지불 할 수있는 방석을 남겨 둡니다.

애널리스트에 따르면 내년 ITW의 지불 비율은 55 %로 예상되는데 이는 현재 수준과 상당히 일치하며 회사의 배당금의 안전성

은 가까운 미래에 크게 변하지 않을 것입니다.

부채는 회사의 배당금의 안전에 대한 또 다른 중요한 지표입니다. 부채가 너무 많은 회사는 자본을 확보하여 운영 자금을 조달하고 신용 등급을 유지하며 부채 지불 의무를 이행하기 위해 배당금을 삭감 할 가능성이 높습니다.

부채의 한가지 징후는 순자본 대출이다. 이것은 회사의 자금 조달이 부채에서 얼마인지를 측정하는 비율입니다. ITW의 현재 순 부채 대 자본 비율은 67 %로 대부분의 회사에서 높은 편이며 ITW가 필요할 때 더 많은 부채를 낼 수있는 유연성이 떨어지는 것으로 보입니다.

즉, 회사 부채를 상환하는 데 몇 년 동안의 수입을 측정하는 ITW의 순 부채 대 EBITDA 비율은 1.50의 매우 건전한 수준입니다 (낮을수록 좋습니다).

현재로서는 ITW의 부채 수준이 합리적 이지만, 수입이 크게 떨어지면 문제가 발생할 수 있습니다. 이 경우 회사 현금 흐름의 안정성에 대한 확신을 갖는 것이 특히 중요합니다.

회사가 중단없이 배당을 지불 한 기간은 회사의 배당이 얼마나 안전한지에 대한 또 다른 신호입니다.

ITW는 25 년 이상 연속적인 배당금을 지불했으며 , 이는 보수적 인 경영을 가진 강력한 비즈니스의 신호입니다. 이러한 유형의 회사는 일반적으로 사업 침체를 통해서도 배당금을 유지하기 위해 할 수있는 모든 것을 할 것입니다.

회사의 품질에 대한 또 다른 단서는 무료 현금 흐름 또는 회사가 모든 비용을 지불하고 비즈니스에 재투자 한 후 인수, 주식 환매, 부채 축소 및 배당에 사용할 수있는 핵심 운영 현금입니다.

ITW는 지난 10 년마다 긍정적 인 무료 현금 흐름을 창출했습니다 . 이는 ITW의 비즈니스가 지속적으로 지출 요구를 충족시키기에 충분한 현금을 확보하여 ITW가 시간이 지남에 따라 배당을 유지할 수있는 유연성을 제공한다는 신호입니다.

금융 위기 동안 회사의 성과는 배당 안전에 대한 추가 단서를 제공 할 수 있습니다. 경제가 계약을 맺고 자본에 대한 접근이 동결되면서 많은 기업들이 이전과는 달리 테스트 한 배당금을 지불하는 능력을 보았습니다.

ITW의 매출은 금융 위기 동안 -20.6 % 감소했으며, 이는 당시 대부분의 회사보다 악화되었으며 비즈니스가 더 넓은 경제에 더 민감 할 수 있음을 시사합니다. 회사의 판매 감소에도 불구하고 ITW는 경기 침체 내내 매년 지불금을 인상 할만큼 강세를 유지했습니다 .

S & P 500은 2007 년과 2009 년 사이의 최고점에서 55 %를 잃었습니다. ITW의 성과는 회사의 주식이 -55 %를 반환함에 따라 대 불황 동안 시장과 크게 다르지 않았습니다 . 그러나이 기간 동안 배당금을 계속 늘릴 수있는 능력은 다른 많은 기업들보다 경기 침체에 더 효과적 일 수 있음을 시사합니다.

회사 운영의 규모와 범위는 회사의 지불금 안전에도 영향을 줄 수 있습니다. 대기업은 종종 자금 조달, 상당한 재정 자원 및보다 다양한 수입원에 더 많이 접근 할 수 있습니다.

우리는 총 자산 (재산, 장비, 현금 등)의 가치를보고 회사의 규모를 측정합니다. ITW는 최근 총 자산 150 억 달러를 기록 했는데, 이는 대부분의 회사에서 평균보다 많은 금액이며, 어려운시기에 회사가 배당을 지원할 더 많은 자원을 보유 할 수 있다고 제안합니다.

전반적으로 ITW의 배당은 일반 회사보다 훨씬 안전 해 보이며 오늘날 우리가 알 수있는 한 가장 신뢰할만한 수입원으로 보입니다.

평가

ITW의 현재 배당 수익률 2.45 %는 5 년 평균 2.19 %보다 12 % 높으며, 이는 배당이 안전하다면 주가가 매력적으로 평가 될 수 있음을 시사합니다.

그러나 ITW의 선물 P / E 비율 22.7은 5 년 평균 18.9를 상회하여 최근 몇 년 동안 시장의 가치에 비해 다소 비싸 보입니다.

이러한 상충되는 상황은 보통 회사가 최근에 배당금을 크게 늘리거나 의미있는 수입 감소를 경험했을 때 발생합니다. 배당 증가가 동인이라면 (위의 지불 일정 차트 확인) ITW는 적시에 소득 아이디어가 될 수 있습니다.

그러나 수입 감소가 주식의 P / E 비율을 높인 경우 ITW의 배당 안전, 재무 차트 및 장기적으로 수익성있는 성장으로 돌아갈 수있는 능력을 면밀히 검토하면서주의를 기울여야합니다.

'미국배당주' 카테고리의 다른 글

| 배당귀족주 >> 원자재 섹터 시총 1위 ; 산업가스; Linde(LIN) (0) | 2020.02.19 |

|---|---|

| 배당귀족주 >> 자유소비재 >> 홈퍼니싱 회사 ; Leggett & Platt (0) | 2020.02.19 |

| 미국배당주 발굴하기 - 글로벌 1위 종합음료회사 Coca Cola (KO.US) (0) | 2020.02.18 |

| 미국주식 투자 앱 중 KING OF KING - WEBULL (0) | 2020.02.17 |

| 배당 Study) 미국주식 배당 공부하는 싸이트 (0) | 2020.02.17 |