현대자동차 인도주식회사의 역대 최대 규모의 신규 주식 공모(IPO)가 목요일에 2배 이상 초과 모집되었습니다. 소규모 투자자들의 관심이 미미한 가운데, 강력한 기관 수요에 힘입어 모집이 이루어졌습니다.

이 나라에서 가장 큰 상장은 외국인과 국내 자산 관리자를 위해 따로 마련한 주식의 6배가 넘는 입찰을 끌어 모았습니다. BSE 웹사이트의 데이터에 따르면, 3일간의 입찰 기간이 끝나면서 소매 트랜치는 겨우 50%가 가입되었습니다.

이 공모는 표시된 가격 범위의 상단에서 33억 달러를 모금할 것이며, 한국 모회사는 최대 17.5%의 지분을 매각할 것입니다. 인도 지사의 가치는 약 190억 달러이며, 주식은 10월 22일에 거래를 시작할 예정입니다.

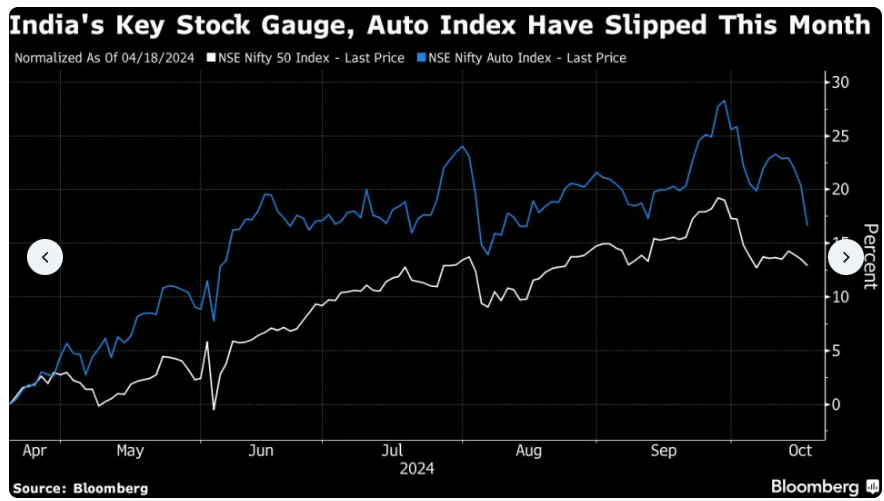

자동차 산업이 팬데믹으로 인한 수요 급증에서 냉각을 목격하면서, 약한 수요 속에서 처음 이틀 동안 판매는 겨우 40%에 불과했습니다. 기관의 입찰은 목요일에 속도를 내어 소매 투자자들의 저조한 참여를 충분히 메웠습니다.

Hem Securities Ltd.의 분석가인 아스타 자인(Astha Jain)은 "주가는 높은 가치로 책정되어 투자자들에게 거의 아무것도 남기지 않았다"고 말했습니다. "빠르게 현금화하려는 소매 거래자들은 참여할 가능성이 낮습니다."

초기 침체는 올해 초에 인도를 세계에서 가장 바쁜 IPO 장소로 만든 상장의 뛰어난 성과와 크게 대조되었습니다. 최근 몇 주 동안 투자자의 관심이 중국 경기 부양책에 쏠리면서 국가의 전반적인 주식 시장은 저조한 성과를 보였습니다.

현대는 월요일에 225명의 앵커 투자자에게 각각 1,960루피, 가격대의 최고치인 832억 루피(9억 9천만 달러) 상당의 주식을 할당했다고 밝혔습니다. 매수자에는 BlackRock Inc.와 Baillie Gifford가 포함되어 있으며, 이는 이전의 Bloomberg News 보도를 확인해줍니다.

전체 IPO 수익금은 모회사로 들어가며, 모회사는 수익금을 어떻게 사용할지 명확히 밝히지 않았습니다. 뭄바이에 있는 Mehta Equities의 분석가인 Prashanth Tapse는 이러한 이유로 소매 투자자들이 "공격적인 방식으로" 입찰하지 않았을 수 있다고 말했습니다.

블룸버그가 수집한 데이터에 따르면, 현대의 수익으로 인도 IPO는 올해 120억 달러 이상을 모금하여 지난 2년간의 거래량을 능가하지만 2021년의 기록적인 178억 달러에는 미치지 못합니다. 다른 보류 중인 데뷔로는 음식 배달 회사 Swiggy Ltd.와 국영 유틸리티 NTPC Ltd.의 재생 에너지 부문이 있습니다.

<참고 : Hyundai’s Record India IPO Sold as Large Investors Rush In>